O Decreto 47.547 de 2018 vem alterar o RICMS/MG, quanto aos procedimentos de restituição e complementação do valor do ICMS pago a título de substituição tributária, prorrogando os efeitos de vigência de 01.12.2018 para 01.03.2019. Além do mais, não será obrigatório os formulários para requerimento da compensação para aproveitamento dos créditos, pois será creditado mediante a emissão da nota fiscal de entrada.

Conforme seu art. 1º, na hipótese de restituição do valor pago a título de substituição tributária correspondente ao fato gerador presumido que não se realizou, o contribuinte, quando for o caso, poderá se creditar do ICMS Próprio nos casos de: I – saída para outra unidade da Federação; e II – saída amparada por isenção ou não-incidência. Para tanto, o contribuinte fica obrigado a gerar e manter à disposição do Fisco os seguintes arquivos:

- Arquivo eletrônico contendo os registros “10”, “11”, “88STES” e “90” de todas as mercadorias submetidas a substituição tributária – Sintegra.

- Arquivo digital conforme leiaute publicado na Portaria SER nº 165 de 2018 – Apuração de Estoque, Restituição e Complementação do ST.

Os arquivos mencionados acima devem ser entregues até o dia 25 do mês subsequente ao período de competência, sempre que houver valores a restituir ou a complementar. Ainda assim, sempre que houver valores a restituir, deverá transmitir os arquivos relativos aos períodos anteriores até a data do último inventário ou de início de atividades, exceto os arquivos já transmitidos.

Além disso, é importante ressalvar que no Registro “88STITNF” deverá ser informado o número da chave de acesso da NF-e, que antes não era obrigatório.

Para restituição do ICMS Próprio, conforme previsto no art. 66, § 10-A do RICMS/MG, o contribuinte deverá emitir Nota Fiscal Eletrônica – NF-e – em seu próprio nome contendo nos campos próprios, as seguintes indicações, vedada qualquer indicação no campo destinado ao destaque do imposto:

- como natureza da operação: “Restituição de ICMS OP”;

- como CFOP, código 1.949;

- no grupo “Dados do Produto”, uma linha contendo o valor a ser restituído a título de ICMS operação própria;

- no campo “Informações complementares” da nota fiscal:

- a expressão “Creditamento de ICMS OP – § 10-A do art. 66 do RICMS”

- o período de apuração do imposto ao qual a restituição se refere.

Na hipótese de restituição do ICMS Substituição Tributária, mediante abatimento de imposto, deverá conter o seguinte:

- como Natureza da operação: “Ressarcimento de ICMS/ST – Abatimento”;

- como CFOP, o código 1.603;

- no grupo “Dados do produto”, uma linha uma linha contendo o valor a ser restituído a título de ICMS ST e, quando for o caso, outra linha contendo o valor a ser restituído a título de adicional de alíquota devido ao FEM – Fundo de Erradicação da Miséria;

- no campo “Informações complementares” da nota fiscal:

- a expressão “Restituição de ICMS/ST – art. 28 da Parte 1 do Anexo XV do RICMS”;

- o período de apuração do imposto ao qual a restituição se refere.

Já na hipótese de restituição do ICMS Substituição Tributária, mediante creditamento na escrita fiscal, deverá conter as seguintes indicações:

- como Natureza da operação: “Ressarcimento de ICMS/ST – Creditamento”;

- como CFOP, o código 1.603;

- no grupo “Dados do produto”, uma linha uma linha contendo o valor a ser restituído a título de ICMS ST e, quando for o caso, outra linha contendo o valor a ser restituído a título de adicional de alíquota devido ao FEM – Fundo de Erradicação da Miséria;

- no campo “Informações complementares” da nota fiscal:

- a expressão “Restituição de ICMS/ST – art. 29 da Parte 1 do Anexo XV do RICMS”;

- o período de apuração do imposto ao qual a restituição se refere.

Quando houver saída de mercadoria para outra unidade de federação, submetida ao regime de substituição tributária, e for devida a restituição do imposto, o contribuinte terá o prazo de 30 dias, contados da entrega dos arquivos Sintegra e Apuração de Estoque, Restituição e Complementação do ST, para apresentar cópia da GNRE ou outro documento de arrecadação válido, relativamente ao imposto devido ou recolhido em favor da unidade de Federação destinatária.

É importante destacar, que na modalidade ressarcimento, o contribuinte fica vedado visar documento fiscal até o cumprimento das obrigações e nas demais modalidades, poderá ser estornado o valor lançado a título de restituição na hipótese de descumprimento dessas obrigações.

OBS: Art. 31 do Anexo XV do RICMS/MG – O visto no documento fiscal emitido para fins de restituição do imposto na modalidade ressarcimento não implica o reconhecimento da legitimidade dos créditos nem homologa os lançamentos efetuados pelo contribuinte.

Parágrafo único – Os lançamentos realizados a título de restituição de ICMS ST nas modalidades abatimento e creditamento não implicam o reconhecimento da legitimidade dos créditos.

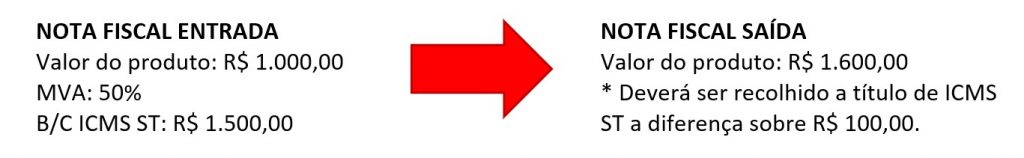

A partir de 1º de março de 2019, sempre que o contribuinte promover operação interna de circulação de mercadoria a consumidor final, deverá recolher o valor relativo à complementação do ICMS ST, quando o montante for superior à base de cálculo presumida utilizada para cálculo do ICMS ST da mesma mercadoria. Exemplo:  Nos casos em que a mercadoria estiver sujeita ao FEM, deverá ser apurado sobre o valor da diferença dois pontos percentuais. E nos casos que houver redução da base de cálculo, o percentual de redução deverá ser aplicado sobre o valor da mercadoria nessa operação.

Nos casos em que a mercadoria estiver sujeita ao FEM, deverá ser apurado sobre o valor da diferença dois pontos percentuais. E nos casos que houver redução da base de cálculo, o percentual de redução deverá ser aplicado sobre o valor da mercadoria nessa operação.

Se de alguma forma não for possível identificar o valor da diferença entre a base de cálculo presumida do ICMS ST e o valor da operação, deverá ser utilizado o valor médio ponderado da base de cálculo do ICMS ST correspondente aos documentos fiscais que acobertaram as últimas entradas até a quantidade de mercadorias existentes em estoque.

A complementação do ICMS ST também é devida pelo contribuinte substituído na saída de mercadoria para outra unidade da federação promovida pelas empresas optantes pelo Simples Nacional quando destinada a consumidor final não contribuinte.

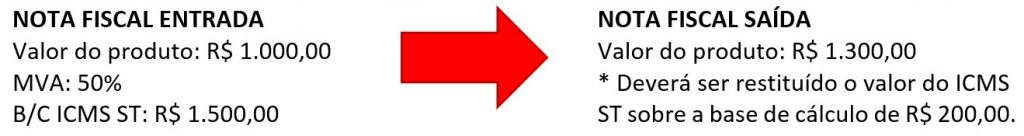

Quando ocorrer a operação inversa, ou seja, valor do produto inferior a base de cálculo presumida do ICMS ST, o contribuinte terá direito a restituição, nas operações internas de circulação de mercadoria a consumidor final, limitado ao valor de ICMS ST constante na nota fiscal de entrada. Exemplo:

Nos casos em que a mercadoria estiver sujeita ao FEM, o contribuinte fará jus a restituição sobre o valor da diferença de dois pontos percentuais. E nos casos que houver redução da base de cálculo, o percentual de redução deverá ser aplicado sobre o valor da mercadoria nessa operação.

Nos casos em que a mercadoria estiver sujeita ao FEM, o contribuinte fará jus a restituição sobre o valor da diferença de dois pontos percentuais. E nos casos que houver redução da base de cálculo, o percentual de redução deverá ser aplicado sobre o valor da mercadoria nessa operação.

Se de alguma forma não for possível identificar o valor da diferença entre a base de cálculo presumida do ICMS ST e o valor da operação, deverá ser utilizado o valor médio ponderado da base de cálculo do ICMS ST correspondente aos documentos fiscais que acobertaram as últimas entradas até a quantidade de mercadorias existentes em estoque, limitado ao valor unitário médio do ICMS ST relativo ao estoque.

A restituição do ICMS ST também é devida pelo contribuinte substituído na saída de mercadoria para outra unidade da federação promovida pelas empresas optantes pelo Simples Nacional quando destinada a consumidor final não contribuinte.

O valor apurado nos casos acima, serão restituídos por meio de abatimento do imposto devido pelo próprio contribuinte a título de substituição tributária.

Ao final do período de referência, o contribuinte emitirá NF-e em seu nome contendo, nos campos próprios, as seguintes indicações, vedado qualquer indicação no campo destinado ao destaque do imposto:

Nos casos em que houver valores a restituir:

- como natureza da operação: “Restituição de ICMS ST – Aspecto quantitativo”

- como CFOP, o código 1.603;

- no grupo “Dados do Produto”, uma linha contendo o valor a ser restituído a título de ICMS ST e, quando for o caso, outra linha contendo o valor a ser restituído a título de adicional de alíquota devido ao FEM;

- no campo “Informações Complementares” da nota fiscal, o período de apuração do imposto ao qual a restituição se refere.

Nos casos em que houver valores a complementar:

- como natureza da operação: “Complemento de ICMS ST – Aspecto quantitativo”;

- como CFOP, o código 5.949;

- no grupo “Dados do Produto”, uma linha contendo o valor a ser complementado a título de ICMS ST e, quando for o caso, outra linha contendo o valor a ser complementado a título de adicional de alíquota devido ao FEM;

- no campo “Informações Complementares” da nota fiscal, o período de apuração do imposto ao qual a complementação se refere.

Assim sendo, na apuração de saldo devedor de ICMS ST no período, o contribuinte deverá efetuar o recolhimento até o dia 9 do mês subsequente ao da apuração, no caso de regime débito e crédito e até o dia 2 do segundo mês subsequente ao da apuração, se for optante pelo Simples Nacional, utilizando os códigos de receita 220-4 ou 221-2, e no caso do FEM o código de receita 305-3.

Entretanto, na hipótese de apuração de saldo credor de ICMS ST no período, o referido saldo poderá ser utilizado nos períodos subsequentes É necessário reforçar que os fatos geradores ocorridos até 28 de fevereiro de 2019, deverão obedecer aos procedimentos vigentes até esta data, visto que, o texto menciona os procedimentos a partir de 1º de março de 2019.

E para finalizar, com a promulgação do Decreto 47.621 de 2019, o contribuinte substituído exclusivamente varejista e o contribuinte substituído atacadista e varejista, em relação às operações em que atuar como varejista, poderá optar pela definitividade da base de cálculo do ICMS devido por substituição tributária, ou seja, fica vedado a restituição ou complementação deste imposto conforme os procedimentos expostos neste texto.

A adesão pela definitividade da base de cálculo presumida do imposto será feita através do Sistema Integrado de Administração da Receita Estadual – SIARE -, até o dia 24 de abril de 2019 e produzirá efeitos a partir de 1º de março de 2019, exceto para o Microempreendedor Individual – MEI, pois será considerado como optante automaticamente, ressalvada a possibilidade de renúncia por meio de manifestação expressa à Administração Fazendária de sua circunscrição.

A renovação da opção para o ano-calendário subsequente deverá ser realizada até o dia vinte de fevereiro de cada ano, conforme previsto no § 2º do art. Art. 31-J do Anexo XV do RICMS/MG.

Autor: Camila Pereira Silva Amorim

Fontes:

Secretaria de Estado de Fazenda